IPO «Циан»: инвестиции в онлайн-сервис недвижимости

[ulp id=”XrGpjchygXC1zCwj”]

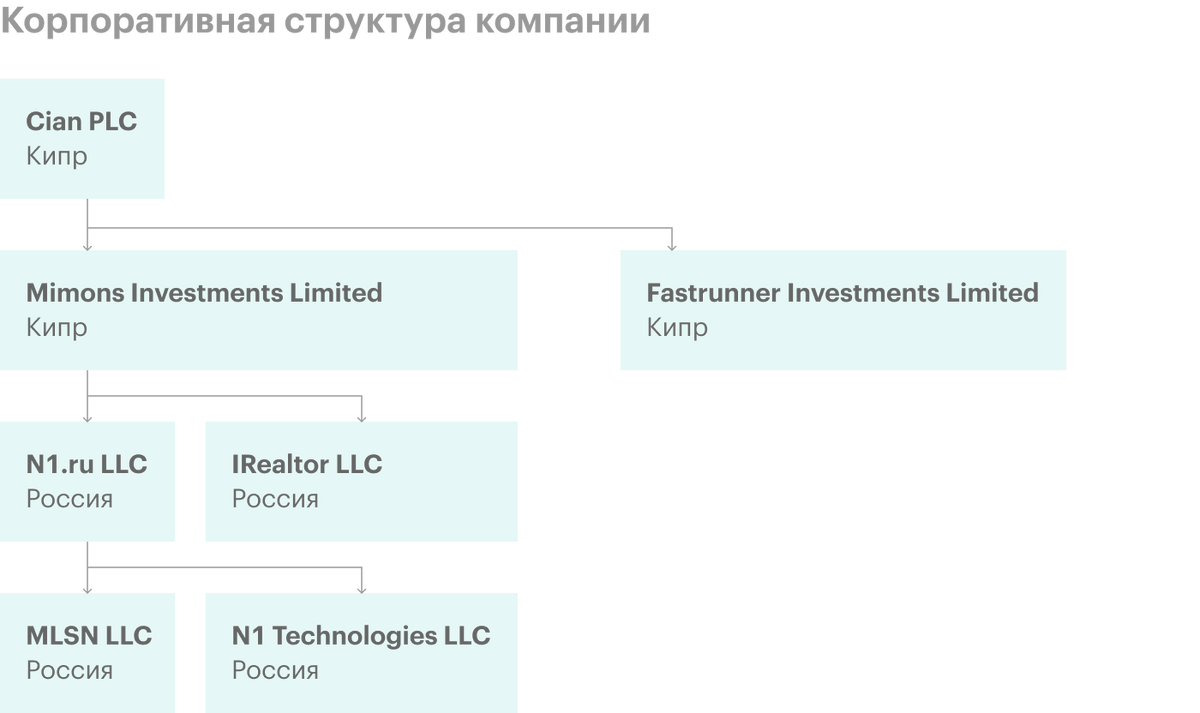

Бум IPO российских компаний продолжается: в начале ноября на Нью-Йоркской и Московской биржах начнут торговаться американские депозитарные акции кипрской Cian — холдинга онлайн-сервиса недвижимости «Циан».

О компании

«Циан» (MCX, NYSE: CIAN) — один из крупнейших в России онлайн-сервисов по продаже и аренде недвижимости. В него входят сайты cian.ru, n1.ru, emls.ru и mlsn.ru и их мобильные приложения.

На них размещают объявления о продаже и аренде квартир, домов и коммерческой недвижимости. В первой половине 2021 года их количество превысило 2,1 млн. Но «Циан» — это не просто доски объявлений, а набор сервисов для поиска риелторов, оценки недвижимости, проведения платежей и многих других задач.

Компания делит свою аудиторию на три группы:

- Пользователи — основная масса людей, просматривающих объявления о продаже или аренде недвижимости. Эта категория в основном пользуется услугами бесплатно. Месячное количество уникальных пользователей (MAU) постоянно растет и в первом полугодии 2021 года превысило 20 млн.

- Клиенты, размещающие объявления, — сюда входят как индивидуальные собственники недвижимости, так и профессиональные участники этого рынка: частные риелторы, агентства и девелоперы.

- Третьи стороны — например, банки и профессиональные участники рынка недвижимости, продвигающие свои бренды и услуги пользователям компании.

С точки зрения монетизации «Циан» делит бизнес на пять сегментов:

- Ключевой бизнес — он включает платежи за размещение объявлений, дополнительные услуги, такие как поднятие в списке и выделение цветом, профессиональные инструменты для риелторов, генерацию лидов для девелоперов недвижимости — то есть обращения пользователей компании к ним. Сюда также входит выручка от показа рекламы на сайтах и в мобильных приложениях.

- Ипотечный маркетплейс — «Циан» сотрудничает с несколькими банками и получает от них комиссию за продвижение их продуктов.

- Оценка и аналитика — компания продает доступ к данным и отчетам о рынке недвижимости.

- Аренда С2С (customer-to-customer) — «Циан» предоставляет комплексное решение для сдачи недвижимости в аренду онлайн, включая юридические проверки, цифровые соглашения, онлайн-платежи и страховки.

- Комплексные решения по сделкам с недвижимостью: юридическая проверка, нотариальная регистрация, хранение документов, возврат налогов.

Почти 95% выручки «Циану» дает ключевой бизнес, две трети из нее компания получает от размещения объявлений и связанных услуг. Такое распределение выручки по операционным сегментам во многом объясняется тем, что остальные сегменты появились относительно недавно или даже еще не до конца запущены.

Например, ипотечный маркетплейс запустили в 2019 году, а первый сервис дистанционных сделок с недвижимостью на вторичном рынке «Циан-сделка» — только в середине октября 2021. Таким образом компания реализует свою стратегию по предоставлению комплексных решений, которая заключается в выходе за рамки просто доски объявлений.

Но «Циан» не забывает и о традиционном бизнесе: в 2020 году запустили подписку, которая включала возможность разместить некоторое количество объявлений и дополнительные услуги. В первом полугодии 2021 года уже более 40% объявлений размещалось в рамках подписки. Также добавляются новые возможности для пользователей: например, скоро планируется добавить поиск объявлений по фото. Продолжается региональная экспансия: в конце декабря 2020 года объявили о покупке крупного регионального конкурента N1.ru.

Бизнес-показатели компании растут: количество активных месячных пользователей выросло в полтора раза по сравнению с 2019 годом, выросло также количество объявлений и платных аккаунтов. Рост показывают лиды к агентам и продавцам, а также средняя выручка с объявления, с платного аккаунта и с лида к девелоперам. При этом количество лидов к девелоперам несколько сократилось по сравнению с 2020 годом.

«Циан» лидирует по доле рынка в крупнейших российских регионах: в Москве, Московской области, Санкт-Петербурге, Ленинградской области, Новосибирске и Екатеринбурге. В целом по России компания занимает второе место, уступая только «Авито». Кроме того, по данным Google Analytics и SimilarWeb, по объему интернет-трафика в сентябре 2021 года «Циан» входил в десятку мировых лидеров в своем сегменте.

Структура выручки компании за 1 полугодие 2021 года

| Ключевой бизнес | 94,8% |

| Ипотечный маркетплейс | 4,4% |

| Оценка и аналитика | 0,8% |

| C2C-аренда | 0% |

| Комплексные решения по сделкам с недвижимостью | 0% |

Структура выручки сегмента «Ключевой бизнес» за 1 полугодие 2021 года

| Размещение объявлений | 66,2% |

| Генерация лидов | 23,2% |

| Показ рекламы | 10,4% |

| Другая выручка | 0,2% |

Количество активных месячных пользователей, объявлений и платных аккаунтов по годам, млн

| Активные месячные пользователи | Объявления | Платные аккаунты | |

|---|---|---|---|

| 2019 | 13,4 | 1,9 | 0,097 |

| 2020 | 16,5 | 2,1 | 0,089 |

| 1п2021 | 20,3 | 2,1 | 0,104 |

Лиды к агентам и продавцам, к девелоперам по годам, млн штук

| Лиды к агентам и продавцам | Лиды к девелоперам | |

|---|---|---|

| 2019 | 6,9 | 0,18 |

| 2020 | 8,0 | 0,24 |

| 1п2021 | 9,1 | 0,11 |

Средняя дневная выручка с объявления, с платного аккаунта, с лида к девелоперу по годам, рублей

| Средняя выручка с объявления | Средняя выручка с платного аккаунта | Средняя выручка с лида к девелоперу | |

|---|---|---|---|

| 2019 | 3,5 | 629 | 3470 |

| 2020 | 3,1 | 625 | 4046 |

| 1п2021 | 4,4 | 1139 | 5238 |

Количество объявлений о недвижимости в крупных регионах в апреле 2021 года по онлайн-сервисам, тысяч штук

| «Циан» | «Авито» | «Домклик» | «Юла» | «Яндекс-недвижимость» | |

|---|---|---|---|---|---|

| Москва и Московская область | 220 | 144 | 153 | 60 | 104 |

| СПб и Ленинградская область | 104 | 94 | 90 | 17 | 70 |

| Екатеринбург | 56 | 45 | 39 | 13 | 24 |

| Новосибирск | 105 | 39 | 39 | 7 | 34 |

Финансовые показатели

Выручка «Циана» стабильно растет, даже несмотря на отмену оплаты объявлений в 2020 году, введенную во время режима самоизоляции. А вот с чистой прибылью дела обстоят хуже: компания постоянно показывает убытки.

По итогам первого полугодия 2021 года они серьезно возросли, но компания указывает, что на это в значительной мере повлияли затраты по программе мотивации ключевых сотрудников — вознаграждение их акциями. И только такая своеобразная метрика, как скорректированная EBITDA, с 2020 года стала положительной.

По этой же причине у «Циана» серьезно вырос долг — это как раз обязательства перед сотрудниками по программе мотивации. С долгом у компании вообще интересная ситуация — рассмотрим ее подробнее.

В 2019 году «Циан» взял синдицированный кредит у «Райффайзенбанка» и «Росбанка», который состоял из двух траншей в 500 и 300 млн рублей. Ставки по траншам привязаны к ключевой ставке ЦБ РФ и превышают ее на 3,35 и 3,8%. Погашения траншей планировались в 2022 и 2024 годах.

Но в кредитные договоры включались ковенанты о необходимости поддержания положительных чистых активов и об определенных уровнях выручки и EBITDA, которые «Циан» нарушил. В итоге пришлось погашать долги раньше, но, судя по отчетности, компании это удается. К тому же у нее по итогам первого полугодия 2021 года есть 810 млн рублей в виде денег и их эквивалентов, что превышает сумму оставшихся заимствований перед банками.

А вот покупка N1.ru за практически 1,8 млрд рублей обошлась без наращивания долга: «Циан» получил от акционеров более 2,2 млрд рублей за счет выкупа ими дополнительного выпуска акций компании.

Выручка, чистая прибыль, скорректированная EBITDA и долг компании по годам, млрд рублей

| Выручка | Чистая прибыль | Скорректированная EBITDA | Долг | |

|---|---|---|---|---|

| 2019 | 3,6 | −0,8 | −0,38 | 1,2 |

| 2020 | 4,0 | −0,6 | 0,18 | 2,2 |

| 1п2021 | 2,7 | −1,7 | 0,05 | 3,9 |

Структура обязательств компании за 1 полугодие 2021 года

| Обязательства перед сотрудниками по программе мотивации | 53,6% |

| Заимствования | 13,8% |

| Торговая и прочая кредиторская задолженность | 12,6% |

| Обязательства по контрактам | 8,7% |

| Другие краткосрочные обязательства | 5,9% |

| Долгосрочные обязательства | 5,4% |

Дивиденды и дивидендная политика

«Циан» не выплачивал и не планирует выплачивать дивиденды в среднесрочной перспективе, собираясь вкладывать все доступные средства в свое развитие.

Кроме того, в проспекте эмиссии компания указывает, что у нее есть кредитные договоры, согласно которым она ограничена в выплате дивидендов без согласия кредитора. Также «Циан» допускает, что в будущем может заключать кредитные договоры с аналогичными ограничениями.

История и акционерный капитал

Предтечей «Циана» была база собственников жилья, желающих сдать его в аренду. Ее начали собирать в конце 1990-х годов в Москве предприниматель Дмитрий Демин и его партнер. В 2001 году появился сайт cian.ru, так как «руками» базу было поддерживать уже сложно из-за ее масштабов. В 2013 году контрольный пакет акций сайта приобрел холдинг «Деловой мир онлайн», который входит в «Медиа3» миллиардеров братьев Ананьевых.

В результате сделки cian.ru объединился с конкурентомrealty.dmir.ru, а главу «Медиа3» Максима Мельникова назначили генеральным директором, которым он остается до сих пор. После этого «Циан» решил проводить политику региональной экспансии, начав завоевывать рынок вне Московского региона.

Кроме всего прочего, это достигалось через покупку конкурентов: например, в 2014 году приобрели emls.ru, специализирующийся на объявлениях о недвижимости в Санкт-Петербурге и Ленинградской области. В 2015 году крупным акционером компании стал фонд прямых инвестиций «Эльбрус-капитал».

В проспекте эмиссии «Циан» указывает «Эльбрус-капитал» как своего контролирующего акционера, также в число крупных акционеров входят структуры инвестиционного банка Goldman Sachs, основателя компании Дмитрия Демина и глава компании Максим Мельников.

Структура акционерного капитала и бенефициары компании до IPO

| Бенефициары | Доля | |

|---|---|---|

| Фонды «Эльбрус-капитала» | «Эльбрус-капитал» | 65,3% |

| Структуры инвестиционного банка Goldman Sachs | Goldman Sachs | 14,1% |

| MPOC Technologies | Основатель Дмитрий Демин | 11,5% |

| CEO Максим Мельников | CEO Максим Мельников | 6,6% |

| Joox Limited | Сергей Осипов | 1,4% |

| Прочие акционеры | Прочие акционеры | 1,1% |

Схема IPO

В конце октября компания объявила индикативный диапазон цены американской депозитарной акции в 13,5—16 $. Это соответствует капитализации «Циан» в диапазоне 0,93—1,1 млрд долларов.

Большую часть предложения обеспечат существующие акционеры — ценные бумаги на сумму 190—220 млн долларов. Если же организаторы используют опцион дополнительного размещения, то привлеченная акционерами сумма может возрасти до 290—335 млн долларов. Сама компания планирует продать новые ценные бумаги на сумму 55—65 млн долларов.

По итогам IPO у «Циана» больше не будет акционера с контрольным пакетом акций: приблизительная доля «Эльбрус-капитала» должна составить 44—47%. В свободном обращении может оказаться 26,3—30,3% капитала компании.

Почему акции могут вырасти после IPO

Востребованная и хайповая сфера деятельности. «Циан» работает на рынке недвижимости — сложно представить, что люди в обозримом будущем перестанут ее покупать и арендовать, а значит, работы компании хватит на долгое время.

Вместе с тем компания занимается одним из самых модных и хайповых с точки зрения современных инвесторов видов деятельности — цифровизацией традиционного сектора экономики. Одно это может создать ажиотаж в ее акциях, как, например, почти год назад это было с Ozon.

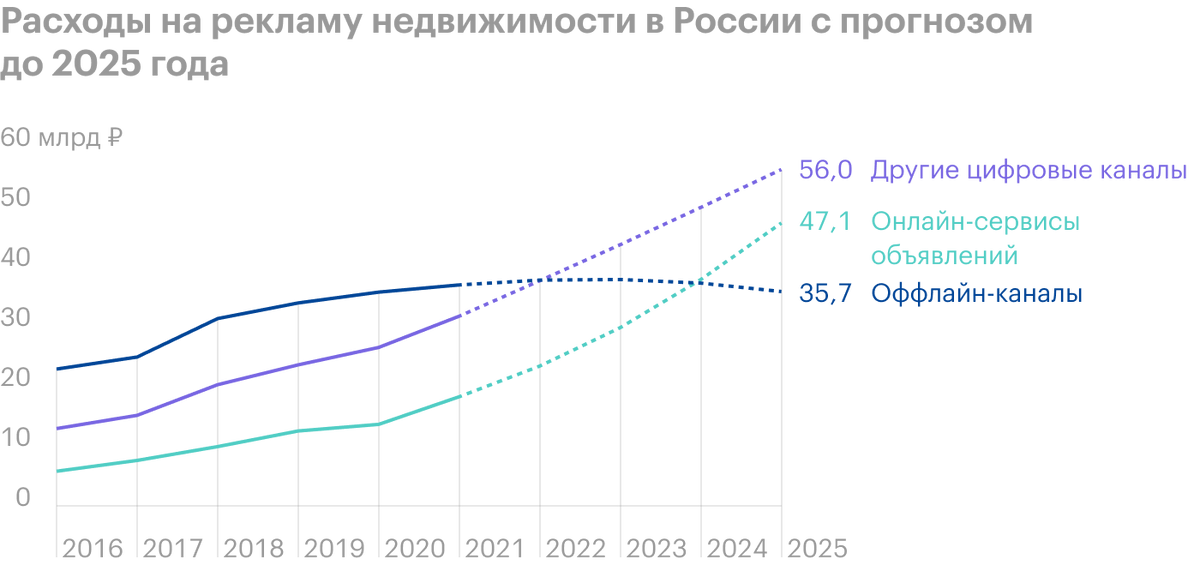

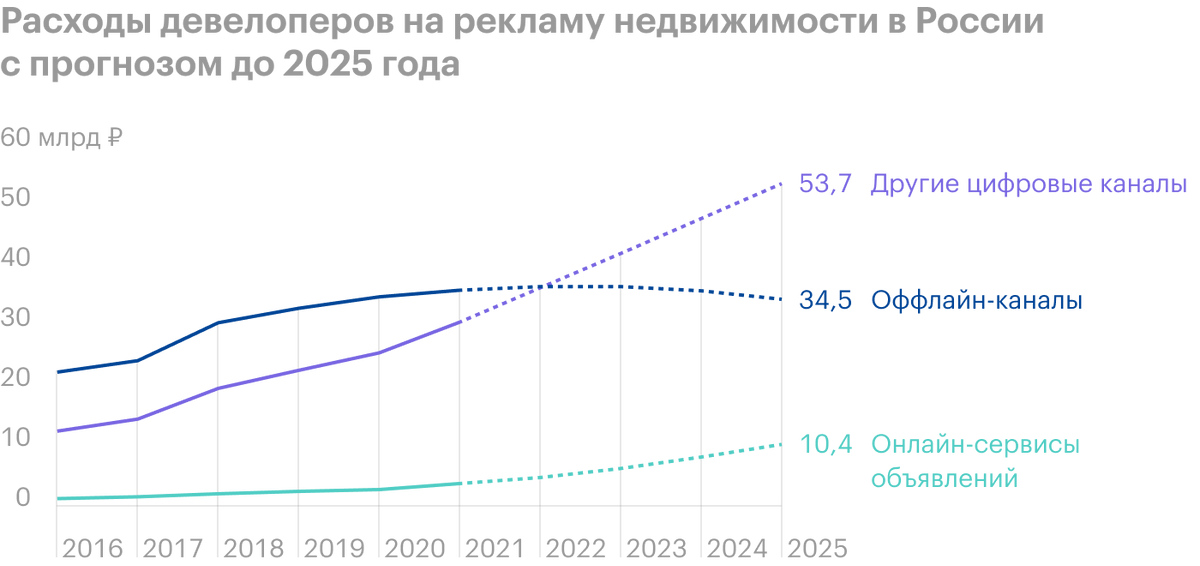

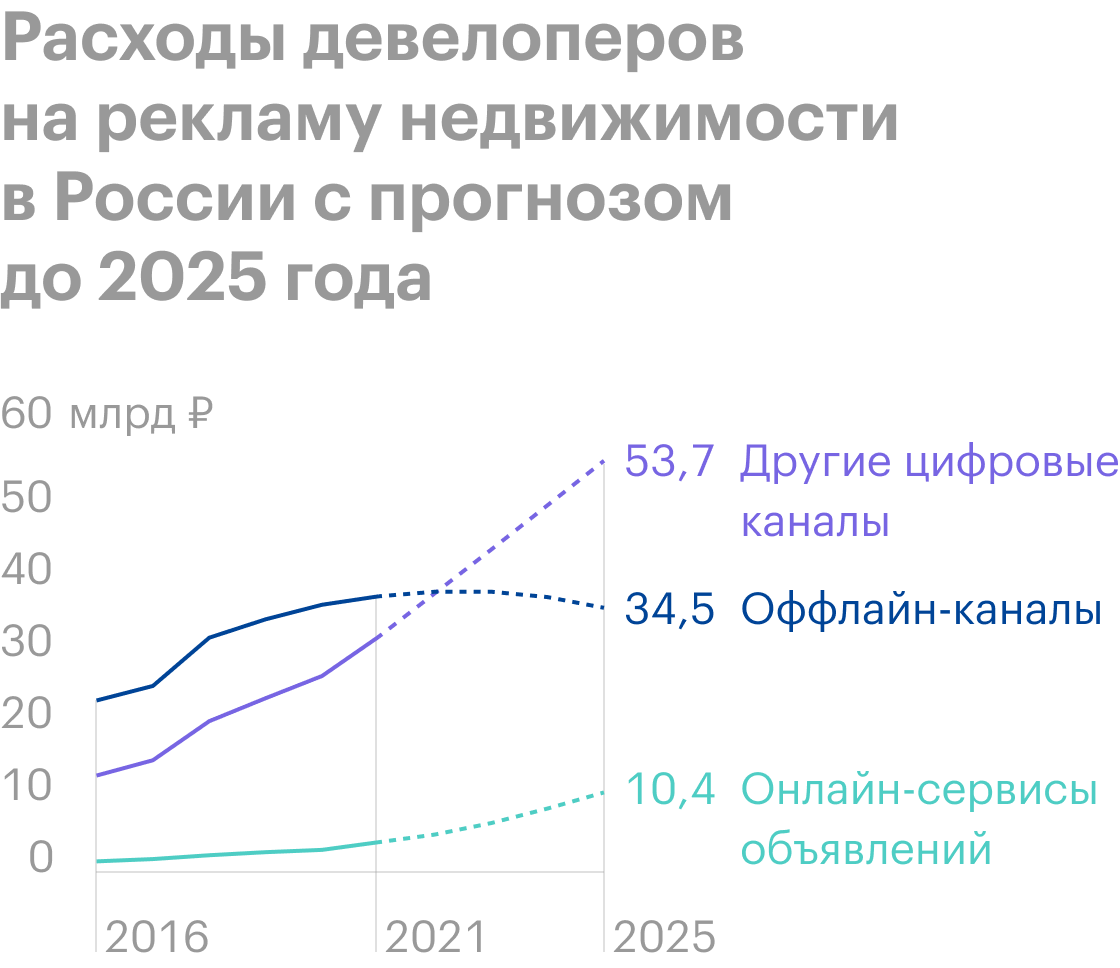

Растущая компания, трансформирующая свой бизнес. «Циан» наращивает свой основной бизнес. По прогнозам компании Frost & Sullivan, растет и сам рынок: как расходы на рекламу недвижимости в целом, так и расходы девелоперов на нее. При этом часть рынка, связанная с онлайн-сервисами объявлений, растет быстрее.

«Циан» активно трансформируется из просто сервиса с объявлениями в платформу, на которой человек сможет в одном месте разбираться с такими непростыми с точки зрения времени и затраченных усилий задачами, как сделки с недвижимостью. Если у компании получится это сделать, это может поменять правила игры во всем секторе, а «Циан» сможет стать бенефициаром этого и хорошо заработать.

Могут купить. Несмотря на то что «Циан» заявлял о начале подготовки к IPO еще в январе 2021 года, в октябре оказалось, что компанию чуть не купил ее конкурент — «Авито». Сделку заблокировала антимонопольная служба, так как посчитала, что объединенная компания будет занимать слишком большую долю рынка, что приведет к ограничению конкуренции.

Возможно, в будущем один из конкурентов «Циана», крупный банк или крупный девелопер решит купить компанию или значимую долю в ней, от чего котировки ценных бумаг «Циана» могут взлететь.

Почему акции могут упасть после IPO

Убыточно и дорого. Компания убыточна, так что значения мультипликаторов P / E и ROE считать бессмысленно. Единственное, за что можно зацепиться, — это посчитать значение мультипликатора «EV / скорректированная EBITDA». Но этот расчет может еще сильнее вогнать в тоску: значения получаются четырехзначными! Даже у публичных ИТ-компаний на российском рынке, которые сами по себе оценены недешево, значения этого мультипликатора двузначные.

Большая конкуренция. У «Циана» очень много конкурентов, и фактически все они входят в огромные холдинги, обладающие значительно большими финансовыми возможностями.

«Авито» входит в южноафриканский холдинг Naspers, «Домклик» — в экосистему Сбера, «Юла» — в экосистему VK Group. «Яндекс» не только конкурент, но также от него зависит интернет-трафик, приходящий на «Циан» из соответствующего поисковика. Кроме того, компания причисляет к конкурентам в сфере объявлений об аренде таких крупных международных игроков, как Booking.com и Airbnb.

Уроборос. Развитие может обернуться для компании тем, что она станет уроборосом — змеем, пожирающим свой хвост. Ведь сейчас «Циан» в основном зарабатывает на профессиональных участниках рынка недвижимости — риелторах.

Если же у компании получится реализовать свои инновационные сервисы по онлайн-оформлению сделок и они обретут популярность, это может отрицательно сказаться на риелторском бизнесе и, следовательно, на заработках «Циана». А вот получится ли компенсировать эти потери заработком от новых сервисов — и будут ли они вообще прибыльными — это еще большой вопрос.

Возросшая инфляция. В последние месяцы во многих странах, в том числе в России и США, значительно возросла инфляция, и пока спадать она не собирается. А в таких условиях падает привлекательность компаний роста, которые, возможно, смогут обеспечить инвесторов денежными потоками от своей деятельности только когда-то в будущем.

Кроме того, растущая инфляция вынуждает ЦБ РФ повышать ставку: 25 октября ее повысили сразу на 0,75 — до 7,5%. А это, в свою очередь, в некоторой перспективе должно вызвать удорожание кредитов, в том числе ипотечных, что может негативно сказаться на спросе на ипотеку.

К тому же отчетность компании за 2021 год пока включает только период действия льготной ипотеки, которую хоть и продлили с 1 июля еще на год, но на менее выгодных условиях. Все это может негативно повлиять на спрос на жилье, косвенно может пострадать и бизнес «Циана».

Мультипликатор EV / EBITDA публичных российских компаний в сфере ИТ по итогам первого полугодия 2021 года

| «Яндекс» | 35,0 |

| VK Group | 15,7 |

| HeadHunter | 32,2 |

| «Циан» | 1387—1630 |

В итоге

«Циан» — один из лидеров рынка онлайн-объявлений о недвижимости, который пытается трансформировать свой бизнес и планирует предоставлять пользователям комплексные решения по сделкам с недвижимостью.

Компания активно растет как органически, так и за счет приобретения конкурентов. Также к плюсам «Циана» можно отнести его принадлежность к сфере деятельности по цифровизации традиционного сектора экономики.

При этом у компании большое количество конкурентов с большими финансовыми возможностями, а новые инновационные сервисы могут повредить ее основному бизнесу. К тому же «Циан» выходит на IPO убыточным и довольно дорогим.