Обзор «Магнита»: продуктовый ретейлер, который борется за лидерство

«Магнит» (MCX, LSE: MGNT) — крупнейший по количеству магазинов и второй по выручке продуктовый ретейлер в России. Компания — один из крупнейших частных работодателей в стране со штатом более 300 тысяч сотрудников.

О компании

Бизнес «Магнита» присутствует во всех федеральных округах, кроме Дальневосточного. У него самый широкий территориальный охват среди конкурентов: клиенты «Магнита» — 85% российских семей из более чем 3800 населенных пунктов.

Компания постоянно расширяет сеть магазинов, к концу 1 полугодия 2021 года их количество достигло 22 344, а торговая площадь — 7,75 млн квадратных метров. Под зонтичным брендом «Магнит» работает несколько форматов магазинов:

- «У дома» — магазины шаговой доступности с ассортиментом в примерно 6,5 тысячи товарных позиций. Это самый многочисленный формат в сети.

- «Семейный» — супермаркеты значительно большей площади с ассортиментом в почти 14 тысяч товарных позиций.

- «Экстра» — суперсторы, фактически это переделанные гипермаркеты, в которых ассортимент превышает 25,5 тысячи товарных позиций.

- «Косметик» — дрогери, то есть магазины с непродовольственными товарами, такими как косметика, средства гигиены, товары для дома. Ассортимент — около 10 тысяч товарных позиций.

- «Аптека» — магазины с лекарственными и нелекарственными товарами с примерно 4,8 тысячи товарных позиций.

Кроме того, компания тестирует несколько новых форматов:

- «Моя цена» — дискаунтеры с небольшим ассортиментом в примерно 1750 товарных позиций.

- «Сити» — магазины с зоной кафе и ассортиментом из 3200 товарных позиций, в основном состоящим из еды навынос. Эти магазины предназначены для крупных городов.

- GO — старый добрый формат киоска с 300 товарными позициями.

«Магнит» вводит кластеризацию: к ключевым кластерам относятся мегаполис, город и деревня. Суть нововведения заключается в кастомизации ассортимента в магазинах одного формата в зависимости от местоположения: например, в магазинах «Косметик» для мегаполиса более широкий ассортимент косметики и парфюмерии, а в магазинах для деревни — товаров для дома и для детей.

У компании обширная логистическая инфраструктура: 39 распределительных центров суммарной площадью 1,7 млн квадратных метров и практически 4,4 тысячи грузовиков.

«Магнит» называет себя единственным продуктовым ретейлером с вертикальной интеграцией: у него 17 собственных производств продуктов питания и сельскохозяйственной продукции. Это крупнейший в России грибной комплекс, кондитерские фабрики и прочее. Например, компания покрывает 88% внутреннего спроса на орехи и сухофрукты за счет собственного производства. Суммарно в ассортименте «Магнита» около 2,5 тысячи наименований товаров собственных торговых марок (СТМ), которые дают около 10% розничной выручки. В планах компании нарастить долю СТМ до 25% к 2025 году.

Кроме того, «Магнит» активно работает с поставщиками — например, заключает контракты для более выгодного, прямого импорта. Доля товаров прямого импорта в розничной выручке составляет 7%.

Компания поддержала рыночный тренд и стала развивать e-commerce: запустила собственную службу доставки и заключила партнерства с Delivery Club, «Яндекс-едой» и Wildberries. Доставка осуществляется как из существующих магазинов, так и из специально открываемых дарксторов. По итогам первого полугодия 2021 года доставка доступна в 106 городах из 62 регионов России, в среднем выполняет 15 тысяч заказов в день.

43 млн человек зарегистрированы в программе лояльности компании, 70% покупок совершается с использованием карт лояльности. Это помогает лучше понимать потребности клиентов, прогнозировать спрос. Также компания запустила партнерские проекты с банками Тинькофф, ВТБ, «Почта-банк» по выпуску кобрендовых карт с повышенными бонусами при покупках в магазинах сети.

«Магнит» не останавливается на этом и пытается построить экосистему вокруг клиента: планируется создать суперприложение, объединяющее программу лояльности, историю покупок, доставку и дополнительные сервисы. Одним из первых шагов на этом пути был запуск платежного сервиса Magnit Pay, по итогам первого полугодия 2021 года выпустили уже 5 млн виртуальных карт сервиса. Недавно запустили кредитного брокера.

Ретейлер много вкладывается в развитие — что называется, по всем фронтам: кроме открытия новых магазинов, во многих старых проводится редизайн, активно идет цифровая трансформация, даже создали бизнес-акселератор MGNTech.

Главная стратегическая цель компании — укрепление лидерства в сегменте, с наращиванием доли рынка при сохранении доходности. В последнее время у «Магнита» это получается: доля рынка растет, сопоставимые продажи вышли из минуса. Кроме того, летом компания заключила одну из крупнейших сделок M&A на рынке ретейла — купила сеть «Дикси» из практически 2,5 тысячи магазинов и 5 распределительных центров за 97 млрд рублей. Это позволит «Магниту» еще нарастить долю рынка, в том числе серьезно — в стратегически важных столичных регионах.

Компания не отстает от глобальных тенденций: летом 2020 года представила стратегию устойчивого развития до 2025 года. Ее основные направления: сокращение выбросов парниковых газов, расхода воды и энергии, наращивание процента используемой перерабатываемой упаковки, повышение вовлеченности сотрудников и уменьшение текучки кадров.

Доля рынка крупнейших продуктовых ретейлеров России в 2020 году

| X5 Retail Group: «Пятерочка», «Перекресток», «Карусель», «Чижик» | 12,8% |

| «Магнит» | 10,9% |

| «ДКБР Мега ритейл групп лимитед»: «Дикси», «Бристоль», «Красное и белое», «Виктория», «Мегамарт», «Первым делом» | 6,6% |

| «Лента» | 2,7% |

| «Ашан ретейл Россия» | 1,5% |

| «Светофор» | 1,3% |

| Metro Cash & Carry | 1,2% |

| ГК «Окей»: «Окей», «Да!» | 1,1% |

| «Монетка» | 0,8% |

| «Вкусвилл» | 0,8% |

Доля рынка компании по годам

| 2016 | 8,1% |

| 2017 | 9,0% |

| 2018 | 9,1% |

| 2019 | 9,4% |

| 2020 | 10,9% |

Количество магазинов компании по годам

| 2017 | 16 298 |

| 2018 | 18 348 |

| 2019 | 20 725 |

| 2020 | 21 564 |

| 1п2021 | 22 344 |

Количество магазинов компании по типам по итогам 1 полугодия 2021 года

| У дома: «У дома», «Сити», «Моя цена» | 15 348 |

| Дрогери | 6527 |

| Супермаркет: «Семейный», «Экстра» | 469 |

Показатели сопоставимых продаж компании по годам

| LFL-продажи | LFL-трафик | |

|---|---|---|

| 2017 | −3,0% | −3,1% |

| 2018 | −2,5% | −2,6% |

| 2019 | 0,4% | −2,3% |

| 2020 | 7,4% | −5,9% |

| 1п2021 | 5,2% | 10,0% |

Доля собственного производства во внутреннем спросе некоторых категорий товаров

| Макароны | 13% |

| Томаты | 22% |

| Огурцы | 22% |

| Салаты листовые | 43% |

| Кексы | 51% |

| Рулеты | 74% |

| Грибы | 85% |

| Орехи и сухофрукты | 88% |

Источник: годовой отчет компании, стр. 76

Финансовые показатели

Выручка «Магнита» растет, а вот чистая прибыль постепенно уменьшалась до 2019 года, после чего возобновила рост. Чистый долг, наоборот, рос до 2019 года, потом снизился, но за последние полгода снова несколько вырос.

Более двух третей выручки компании приносят самые многочисленные и популярные у клиентов форматы магазинов у дома, что выгодно отличает «Магнит» от «Ленты», основа бизнеса которой — теряющие популярность гипермаркеты.

Выручка, чистая прибыль и чистый долг по годам, млрд рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2017 | 1143 | 35,5 | 108,1 |

| 2018 | 1237 | 33,6 | 137,8 |

| 2019 | 1369 | 17,1 | 175,3 |

| 2020 | 1554 | 33,0 | 121,4 |

| 1п2021 | 822,2 | 22,9 | 136,1 |

Источник: финансовые результаты компании

Выручка по типам магазинов за 2 квартал 2021 года

| У дома: «У дома», «Сити», «Моя цена» | 76,5% |

| Супермаркет: «Семейный», «Экстра» | 12,1% |

| Дрогери | 8,3% |

| Опт | 2,5% |

| Прочие форматы | 0,6% |

История и акционерный капитал

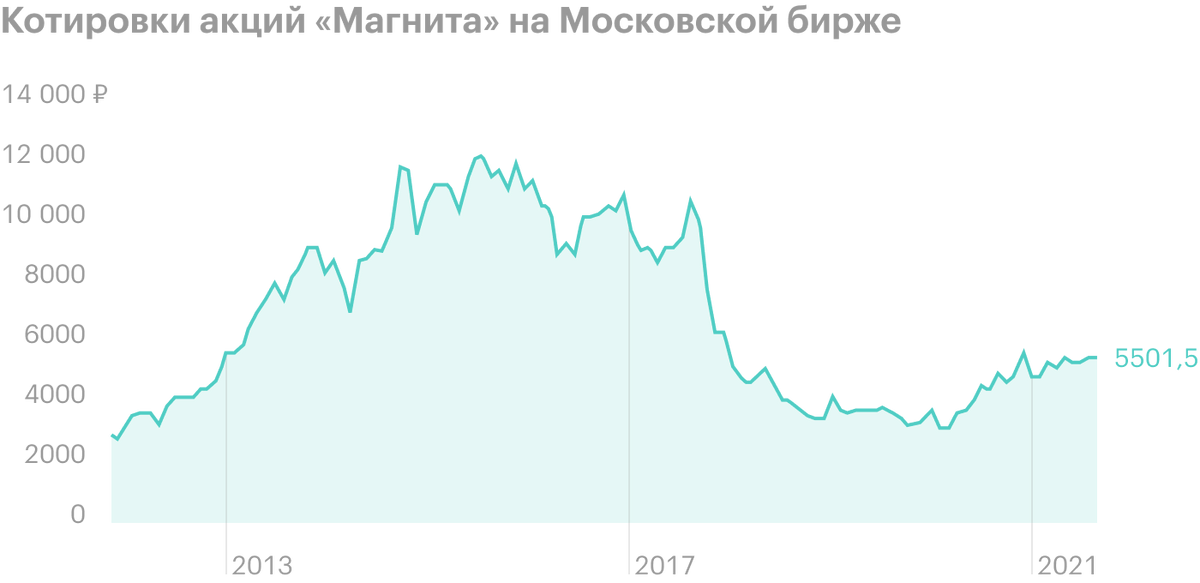

«Магнит» ведет свою историю с 1995 года, когда бизнесмен Сергей Галицкий основал АО «Тандер», занимавшееся оптовыми продажами бытовой химии и парфюмерии. Через несколько лет компания сменила концепцию и стала заниматься продуктовой розницей. В 2000 году появился бренд «Магнит», означавший «магазин низких тарифов», в 2006 году компания стала публичной. «Магнит» активно развивался и в 2013 году стал лидером рынка продуктового ретейла, обогнав по выручке и количеству магазинов главного конкурента — X5 Retail Group, в 2014 году капитализация превысила триллион рублей.

Компания времен второй половины 2010-х — очень поучительная история о том, что даже лидер отрасли может «захромать» и если он перестанет оправдывать ожидания инвесторов, то котировки акций могут сильно упасть. Кроме того, давление на котировки оказала продажа большей части пакета акций главой компании Сергеем Галицким банку «ВТБ». В свою очередь, банк продал крупный пакет акций «Магнита» инвестиционной компании Marathon Group бизнесмена Александра Винокурова, которая постепенно увеличила свою долю до 16,7%. Эти две компании так и остаются крупнейшими акционерами «Магнита», а объем акций в свободном обращении составляет 63% на середину сентября 2021 года.

Структура акционерного капитала компании

| ВТБ | 17,3% |

| Marathon Group | 16,7% |

| Гордейчук В. Е. | 1,1% |

| Топ-менеджмент | 0,2% |

| Lavreno Limited | 0,2% |

| Другие акционеры | 1,5% |

| Free float | 63,0% |

Источник: «Смартлаб», Мосбиржа

Дивиденды и дивидендная политика

У компании действует дивидендная политика, но для инвестора она довольно бесполезна, так как в ней нет конкретной формулы расчета дивидендов. В реальности «Магнит» регулярно выплачивает дивиденды, наращивая их год от года и обеспечивая довольно привлекательную доходность. Но проблема в том, что в последние годы выплаты превышают чистую прибыль компании, что не очень хорошо, и вряд ли так долго может продолжаться.

Дивиденды, дивидендная доходность и доля прибыли, выплачиваемая в виде дивидендов, «Магнита» по годам

| Дивиденд на акцию | Дивидендная доходность | Доля прибыли на дивиденды | |

|---|---|---|---|

| 2016 | 278,13 Р | 2,5% | 48% |

| 2017 | 251,01 Р | 4,0% | 70% |

| 2018 | 304,16 Р | 8,7% | 92% |

| 2019 | 304,19 Р | 8,9% | 181% |

| 2020 | 490,62 Р | 8,9% | 152% |

Источник: финансовые результаты компании

Почему акции могут вырасти

Лидерство и расширение. «Магнит» — один из лидеров рынка продуктового ретейла, но компания не стоит на месте, расширяя свой бизнес и наращивая долю рынка. К тому же скоро в отчетности начнут консолидироваться еще и результаты поглощенного «Дикси», что еще увеличит финансовые показатели, а это может стать фундаментом для роста котировок акций компании.

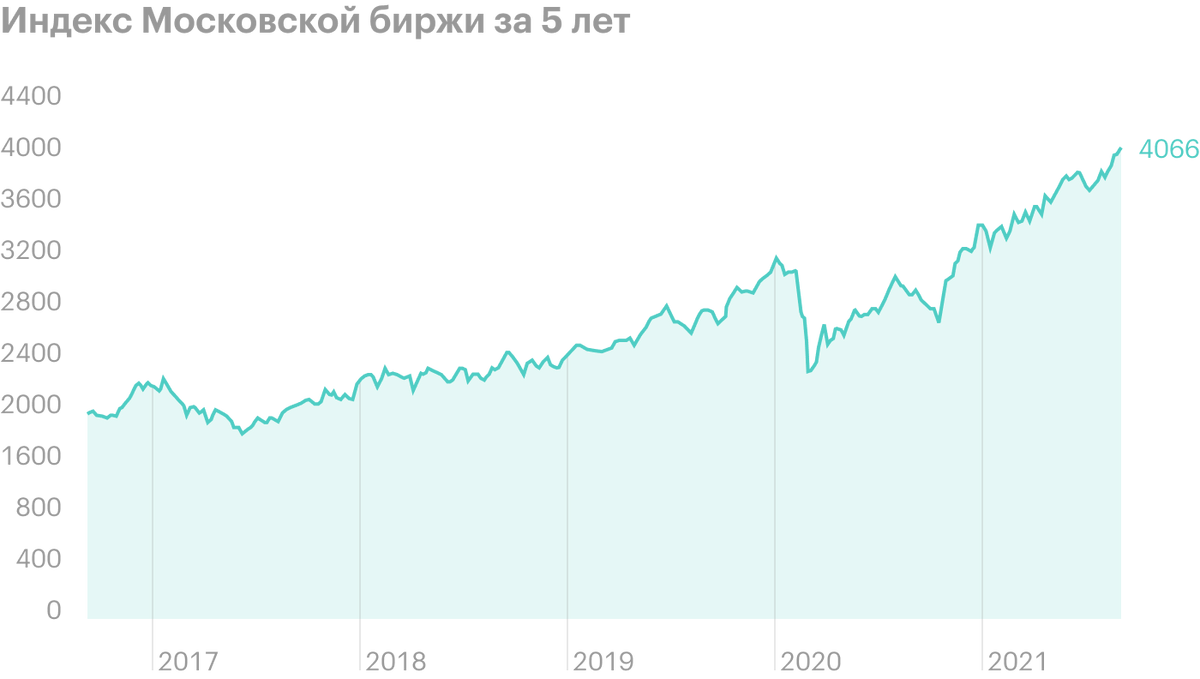

Защитный сектор. Биржевые индексы — как в России, так и в других странах — берут исторические максимумы на фоне практически непрерывного роста за последние полтора года. В такой ситуации многие инвесторы опасаются коррекции и выбирают для вложений защитные сектора, к которым, безусловно, относится и сектор товаров первой необходимости.

Неплохие мультипликаторы. У «Магнита» довольно приличные мультипликаторы: кажется, компания сумела переломить неудачный тренд, нарастив рентабельность и снизив долговую нагрузку по сравнению с 2019 годом. Да, «Магнит» стоит недешево по мультипликатору P / E, но такая цена кажется оправданной относительно публичных конкурентов.

Почему акции могут упасть

Сектор так себе. В обзоре «Ленты» мы уже подробно обсуждали, что сектор продуктового ретейла не самый привлекательный: доходы населения падают, государство пытается вмешаться в ценообразование, а конкуренция огромная.

Издержки схватки за лидерство. «Магнит» пытается бороться за лидерство в отрасли с X5 Retail Group, из-за чего компании приходится нести большие капитальные затраты, а также значительно тратиться на сделки M&A. Посмотрим, как на фоне растущих процентных ставок в экономике компания сможет обслуживать долг, который должен будет значительно возрасти из-за покупки «Дикси». Кроме того, у «Магнита» могут возникнуть проблемы с интеграцией бывшего конкурента в свой бизнес. Да и в целом покупка может оказаться неэффективной и, наоборот, начать тянуть «Магнит» вниз.

Мультипликаторы «Магнита» по годам

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 18,2 | 13,7% | 1,18 |

| 2018 | 10,7 | 13,2% | 1,53 |

| 2019 | 20,4 | 9,1% | 2,03 |

| 2020 | 17,0 | 18,0% | 1,11 |

| 1п2021 | 13,1 | 23,5% | 1,04 |

Источник: финансовые результаты компании

Мультипликаторы публичных продуктовых ретейлеров за 1 полугодие 2021 года

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| X5 Retail Group | 19,3 | 37,5% | 1,00 |

| «Магнит» | 13,1 | 23,5% | 1,04 |

| «Лента» | 8,61 | 12,7% | 2,31 |

| «Окей» | Убыток | Убыток | 2,33 |

Что в итоге

«Магнит» — продуктовый ретейлер, который пытается догнать лидера рынка. Компания активно развивается как интенсивно, так и экстенсивно: открывает новые магазины, пробует новые форматы, занимается цифровизацией, пытается создать экосистему и покупает конкурентов. Все это позволяет наращивать финансовые показатели и долю рынка.

«Магнит» сумел переломить негативный тренд финансовых показателей конца 2010-х, но крупная сделка M&A может принести как положительные, так и отрицательные последствия. Да и сектор продуктового ретейла хоть и считается защитным, но с немалым количеством проблем и большой конкуренцией.

Кроме того, некоторые опасения вызывают дивиденды «Магнита». С одной стороны, они привлекательны для инвесторов своей доходностью, но, с другой, в последние годы превышают чистую прибыль компании. В будущем это может создать проблемы или в виде роста долговой нагрузки, или из-за распродажи акций компании, которую могут устроить инвесторы, недовольные дивидендами с уменьшенной доходностью.